撰文:朱雪莹

来源:华尔街见闻

在滥用客户资金引发百亿美元负债、百万债权人直接遭殃并暴击整个币圈之后,SBF 不会天真地以为让 FTX 破产就能了事吧?

且不说上面就不太可能让他好过,看看群众们连吃一个月瓜都不带停的样子,还有什么底裤是扒不下来的。

币安「来来去去」已经翻篇,「帝王后宫传」有点看腻,所以大家这次干脆掏出了 SBF 的简历。来我们一条一条过吧,吃瓜要重在细节。

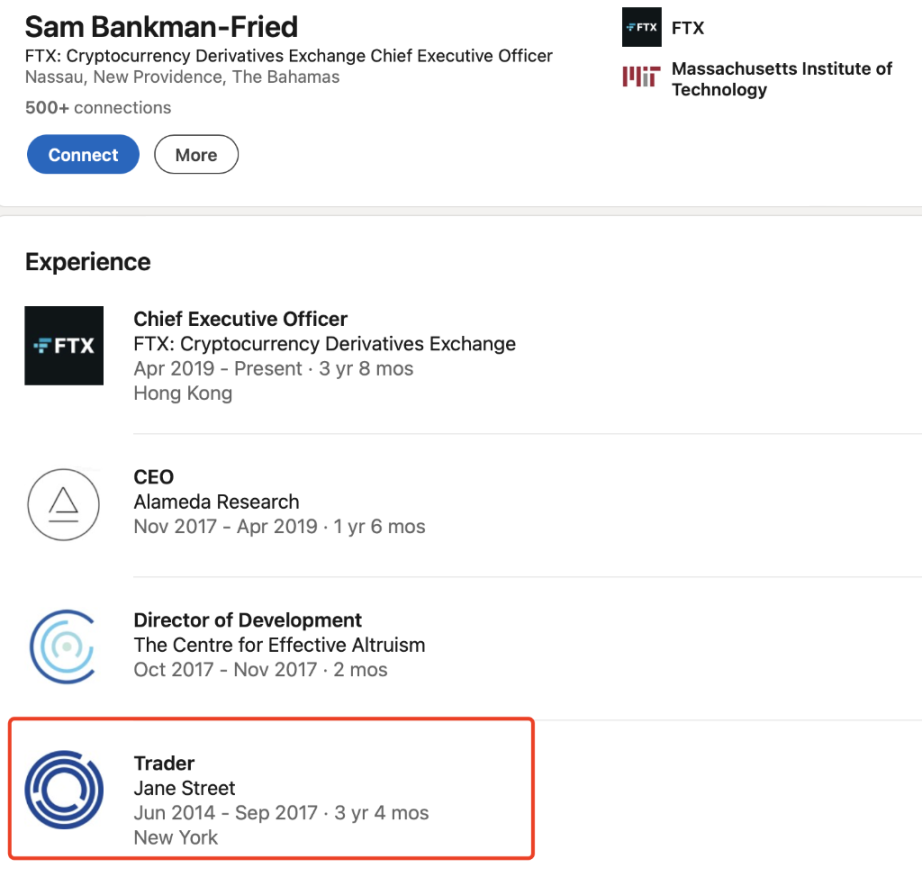

而但凡你看过 SBF 的简历,就会很轻易地注意到 Jane Street 这家公司。毕竟他在创业之前,总共就在这一家公司正式打过工。

从他以往的态度来看,自信如 SBF,很愿意向外人炫耀自己在 Jane Street 工作过的履历,甚至可以说,SBF 是利用 Jane Street 在推销自己。

而擅长顺藤摸瓜的群众很快就会意识到,他们在扒「帝王后宫传」的时候就已经发现了这家公司。FTX 姊妹对冲基金 Alameda research 的天才美女掌舵人 Caroline Ellison,就是在 Jane Street 和 SBF 认识。

这到底是一家什么公司,能培养出此次搞崩币圈的两位灵魂人物,这么不走寻常路?

「矛盾体」Jane Street

Jane Street,创立于 2000 年,运营价值高达 17 万亿美元的证券交易,从事 ETF 套利并成为债券 ETF 市场领头羊,是最具传奇色彩的华尔街量化交易公司和做市商,是神秘如行业「巨无霸」一般的存在。

可这样一家公司,给外界留下的广泛印象,却是在某些方面过于「谨小慎微」。

Jane Street 对于风险的厌恶已经到达了一定「高度」。往大的说,它愿意每年在看跌期权上花费 5000 万至 7500 万美元,只为防止极低概率市场暴跌的发生;往小的说,Jane Street 甚至限制员工对外发表言论,生怕他们说多错多,招惹不必要的麻烦。

就连公司创始人之一 Rob Granieri 要么公开宣称:

我们认为自己主要是为应对危机而建。

或者表示:

我每天走进办公室的时候都会想,我们仍然在为生存而挣扎。

那么基于这种广泛印象,只会让人觉得 SBF 的选择过于神奇。一个敢于只身赴币圈漩涡的年轻人,在没有特殊情况的情况下,会甘愿选择这样一家「胆小」的公司?

只能说,怪就怪 Jane Street 甚少营销、过于神秘,竟然让人忽略一个无比关键的情况,而这或许才是 SBF 和这家公司相似的「内核」。

那就是 Jane Street 早在 2017 年就开始进军加密货币,是华尔街最早一批「开拓者」。它虽然恐惧风险,但是这并不妨碍其对利润的追逐。

甚至可以说,正是因为 SBF 和 Jane Street 的眼光如此契合,才会在后者踏上币圈风口的同一年,毅然离开自己工作三年的岗位,创立 Alameda research,开始与前公司「针锋相对」。

Jane Street 自信放光芒 勇闯币圈

Jane Street 之所以选择币圈,或者按照其内部说法,之所以让「从未如此之多」的员工加入加密货币业务,除了觉得能赚大钱之外,原因也并不复杂。

首先,它擅长。

作为靠高频交易在华尔街中名声大噪的量化交易机构,Jane Street 在技术上的领先优势令人望尘莫及。

他们会利用超级计算机,以超快速度对同一品种资产进行高频套利并赚取价差,而这种方式很适合运用在波动巨大的加密货币领域,在确保利润的同时也可在不利行情出现时尽快止损(这也符合 Jane Street「谨小慎微」的风格)。

并且出于对程序化交易的极高要求,「拥有博士学位的数学家 + 超级计算机」更是被认为是对冲基金的最强武器,而 Jane Street 更是把这种「高智商 + 高科技」的组合优势拔高了一个台阶,专为加密货币市场量身打造。

因此在面对币圈风口时,Jane Street 的交易员们几乎可以同时做到搭建金融模型,编写程序代码,在能控制风险的情况下勇于发现市场异常,并合理运用公司资金进行大胆押注。

其次,它在选择进入新领域时,一贯「不假思索」。

即便 Jane Street 如今已经是债券 ETF 领域的佼佼者,它也从不羞于承认,公司进入 ETF 领域就是一个巧合。

Jane Street 亚洲业务主管 Jeff Nanney 曾经直言:

我们专注于公司业务的自然发展,这些进展与我们正在做的业务很接近......我们并没有关于转向 ETF 的总体规划。

而 Jane Street 之所以能自成立以来,之所以能坚定「随意」不动摇,和其内部「随意」的管理架构有着直接的关系。

Jane Street 的管理结构不仅不透明,甚至可以说是相当混乱。

公司既没有董事会,也没有管理委员会,就连首席执行官也没有,更不知道财务部门是什么。

据内部人士表示,Jane Street 的大多数决策,都是由一群高级员工共同商议决定的,人数大约在 30-40 人。虽然近些年有部分职衔被勉强采用,但公司内部很少使用,员工在岗位上轮动以保持新鲜感,而平时的管理主要依赖于沟通软件上的一个个表情符号。

看到这里大家是不是有点眼熟......令人不禁联想到FTX 内部管理之混乱:不仅从未召开过董事会会议,还使用「阅后即焚」软件来进行内部沟通并传达重大决策,甚至连一份完整清晰的职工名录和雇佣条款都找不到,外人还可以在办公场所闲逛。

虽然 Jane Street 内部管理架构确实不清晰,但是关键在于,这一漏洞被高频交易的风控优势有所弥补。再加上公司深耕的套利交易,即便运用在币圈,风险总归可控,Jane Street 能做到自己问题自己兜着。

那么,从 Jane Street 出来的 SBF 和 Caroline Ellison 能从前公司学到这点吗?

嗯,至少嘴上学到了。SBF 曾经自夸说,FTX 拥有强大的二十四小时风险监控,任何人都可以监测其数据。

学是学了 只是「四不像」

事实情况是,如果他们真能学到,币圈很可能也不至于被连累至此。

但也不能说他们什么都没学到,只可惜,学了个「四不像」。

在 SBF 刚刚踏入币圈时,风格仍和 Jane Street 如出一辙,就是通过比特币套利。

SBF 在接受采访时表示,自己的第一桶金就是通过美日市场的比特币价差来套利。当时由于整个加密货币市场刚刚起步,市场定价紊乱,套利机会众多。这导致 SBF 一度可以在美国买进 1 枚比特币,然后到日本加价 10% 卖出,在韩国的价差甚至高达 30%,在巅峰时每天可进帐多达 2500 万美元。

但是随着各地市场价格逐渐同步,套利机会也开始随之减少,而这时受 Jane Street 风格浸染、敢于大胆押注的 SBF 也将 FTX 的整体发展路径转向「发币炒币」的庞氏骗局,一步步打开了币圈的潘多拉魔盒。

让你模仿,没让你超越。

总之整体来看,SBF 就是该学的不学,不该学的全都烂熟于心。这种完全不受约束的冒险操作,和 Jane Street 的传统风格可没有半点关系。

而且 Jane Street 在主观意愿上,似乎也并不想和 FTX 有什么牵扯。

尽管 SBF 极力想和 Jane Street 攀上关系,为了炫耀自身履历也好,试图通过相似发展路径来为 FTX 背书也罢,Jane Street 的立场已经被行动证明:和红杉、贝莱德和软银等不同,它从未投资过 FTX。

币安Binance交易所_全球最大交易量的数字平台app

币安Binance交易所_全球最大交易量的数字平台app